Arbeitszimmer – ständiger Zankapfel mit der Finanzverwaltung

Das häusliche Arbeitszimmer i.S.d. § 4 Abs. 5 S. 1 Nr. 6b EStG ist ein Raum, der nach seiner Lage, Funktion und Ausstattung in die häusliche Sphäre des Steuerpflichtigen eingebunden ist und vorwiegend der Erledigung gedanklicher, schriftlicher oder verwaltungstechnischer bzw. organisatorischer Arbeiten dient. Es ist somit ein beruflich genutztes Büro in dem Gebäude, in dem sich auch die Privatwohnung befindet. Es stellen sich hier zum Beispiel Fragen, wenn der Selbständige remote arbeitet, was ja in vielen Verträgen vorgesehen ist.

Abzug von Aufwendungen für ein häusliches Arbeitszimmer

Aufwendungen für ein häusliches Arbeitszimmer können als Betriebsausgaben, Werbungskosten oder bei einer Aus- oder Weiterbildung in einem nicht ausgeübten Beruf als Sonderausgaben abzugsfähig sein.

Ein Abzug von Aufwendungen für ein häusliches Arbeitszimmer ist ausgeschlossen, wenn der Raum nicht so gut wie ausschließlich für betriebliche oder berufliche Zwecke genutzt wird.

In seiner Entscheidung vom 17. 2. 2016 – X R 1/13 hat der BFH im Anschluss an BFH vom 27. 7. 2015 – GrS 1/14 entschieden, dass Aufwendungen für einen in die häusliche Sphäre eingebundenen Raum, der in zeitlich nicht unerheblichem Umfang auch privat genutzt wird, nicht als Betriebsausgaben/Werbungskosten berücksichtigt werden können.

Wird das Arbeitszimmer zur Erzielung unterschiedlicher Einkünfte genutzt, ist die Abzugsfähigkeit jeweils getrennt zu prüfen. Die Aufwendungen sind dann entsprechend dem Nutzungsverhältnis aufzuteilen.

Nutzt ein Unternehmer ein häusliches Arbeitszimmer, kann ein Vorsteuerabzug nach § 15 UStG bestehen. Dies gilt auch bei nichtunternehmerischen Miteigentumsgemeinschaften.

Was sind Betriebsausgaben- / Werbungskosten- oder Sonderausgabenabzug?

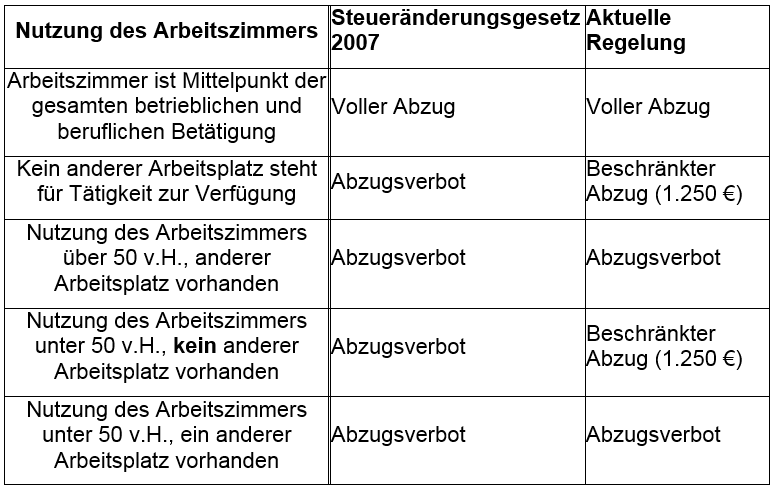

Aufwendungen für ein häusliches Arbeitszimmer waren seit 01.01.2007 zunächst nur noch dann als Betriebsausgaben oder Werbungskosten abzugsfähig, wenn das häusliche Arbeitszimmer den Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit gebildet hat, insbesondere bei Heimarbeits- oder Telearbeitsplätzen. Diese Einschränkung war jedoch verfassungswidrig, soweit dem Arbeitnehmer kein Arbeitsplatz zur Verfügung gestellt wird; diese Regelung wurde rückwirkend ab 2007 aufgehoben bzw. geändert.

Nunmehr können die Aufwendungen entweder voll oder bis zu einem Betrag von 1.250 € als Betriebsausgaben oder Werbungskosten berücksichtigt werden, wenn das Arbeitszimmer den Mittelpunkt der gesamten betrieblichen bzw. beruflichen Betätigung bildet oder kein anderer Arbeitsplatz zur Verfügung steht. Wird allerdings ein anderer Arbeitsplatz zur Verfügung gestellt, entfällt ein Abzug der Aufwendungen.

Bildet das häusliche Arbeitszimmer den Mittelpunkt der gesamten betrieblichen oder beruflichen Tätigkeit, sind die hierauf entfallenden Aufwendungen in tatsächlich entstandener Höhe abzuziehen.

Die Abzugsbeschränkung für Fälle, in denen für die betriebliche oder berufliche Tätigkeit kein Arbeitsplatz zur Verfügung gestellt wurde, war verfassungswidrig und musste insoweit auch rückwirkend ab 2007 aufgehoben bzw. geändert werden. Die Aufwendungen für das häusliche Arbeitszimmer sind deshalb bis zu einem Höchstbetrag von 1.250 € (kein Pauschbetrag, keine Aufteilung bei nicht ganzjähriger Nutzung) abzugsfähig, wenn für die betriebliche oder berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht.

-> In diesem Fall Abzug von € 1.250,00 pauschal möglich.

Die Aufwendungen für das häusliche Arbeitszimmer sind nur bis zu einem Höchstbetrag von 1.250 € (kein Pauschbetrag, keine Aufteilung bei nicht ganzjähriger Nutzung) abzugsfähig, wenn

• die betriebliche oder berufliche Nutzung des häuslichen Arbeitszimmers mehr als 50 v.H. der gesamten betrieblichen oder beruflichen Tätigkeit beträgt oder

• für die betriebliche oder berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht

Nutzen Ehegatten gemeinsam ein häusliches Arbeitszimmer, steht einem Ehegatten, der seine Aufwendungen für das häusliche Arbeitszimmer beschränkt abziehen kann, der Höchstbetrag nach § 4 Abs. 5 S. 1 Nr. 6b S. 3 EStG nur anteilig zu.

Bildet das Arbeitszimmer nicht den Mittelpunkt der gesamten betrieblichen oder beruflichen Tätigkeit oder wird ein Arbeitsplatz zur Verfügung gestellt, dürfen Aufwendungen für das Arbeitszimmer nicht abgezogen werden.

Das Abzugsverbot gilt jedoch nicht, wenn für die betriebliche oder berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung gestellt wird.

Überblick:

Abzugsfähige Aufwendungen im Detail

Die mit dem Arbeitszimmer im Zusammenhang stehenden Aufwendungen, wie z.B.

• Miete,

• Gebäude-AfA , Sonderabschreibungen,

• Schuldzinsen für Gebäudeanschaffungs-, Gebäudeherstellungs- oder Instandhaltungskredite,

• Instandhaltungs- und Renovierungsaufwendungen,

• Kosten der Gartenerneuerung nach Schäden durch Reparatur am Gebäude,

• Wasser- und Energiekosten,

• Reinigungskosten,

• Grundbesitzabgaben,

• Aufwendungen für die Ausstattung des Arbeitszimmers (z.B. Tapeten, Fenstervorhänge, Gardinen und Lampen),

sind als Werbungskosten – ggf. bis zum Höchstbetrag von 1.250 € – abzugsfähig. Voraussetzung ist, dass der Steuerpflichtige diese Aufwendungen selbst getragen hat.

Anteilige Kosten (z.B. Miete) sind nach dem Verhältnis der Fläche des Arbeitszimmers zur gesamten Wohnfläche (einschl. Arbeitszimmer) aufzuteilen.

Stellt ein Arbeitszimmer im Keller keinen Nebenraum dar, gehört es zur Wohnfläche der Wohnung. Eine Arbeitsecke im Wohnzimmer stellt kein häusliches Arbeitszimmer mehr dar, entsprechende anteilige Kosten können somit nicht berücksichtigt werden.

Nicht zu den Aufwendungen des Arbeitszimmers gehören Aufwendungen für Arbeitsmittel (z.B. Schreibtisch, Regale, Computer), soweit sie nicht Ausschmückungsgegenstände sind.

Die Aufwendungen hierfür unterliegen somit auch nicht den Abzugsbeschränkungen des § 4 Abs. 5 S. 1 Nr. 6b EStG.

Wann ist ein Arbeitszimmer ein Arbeitszimmer?

Ein Arbeitszimmer muss zur Erledigung gedanklicher, schriftlicher oder verwaltungstechnischer bzw. organisatorischer Arbeiten dienen. Der Begriff des häuslichen Arbeitszimmers setzt voraus, dass der jeweilige Raum ausschließlich oder nahezu ausschließlich für betriebliche/berufliche Zwecke genutzt wird. Räume, die in ihrer Ausstattung und Funktion nicht einem Büro entsprechen, stellen kein Arbeitszimmer dar (z.B. Werkstatt, Lager, Notfallpraxis, Tonstudio oder Praxis); diesbezügliche Aufwendungen unterliegen nicht den Abzugsbeschränkungen des § 4 Abs. 5 S. 1 Nr. 6b EStG .

Wann ist das Arbeitszimmer häuslich?

Häuslichkeit liegt vor, wenn der Raum zur privat genutzten Wohnung gehört. Bei einem EFH oder ZFH ist dies grundsätzlich der Fall (z.B. Keller, Anbau, Dachgeschoss). Bei einem Mehrfamilienhaus muss das Arbeitszimmer Teil der privat genutzten Wohnung sein, was auch die zusätzliche und im unmittelbaren Zusammenhang mit der Privatwohnung liegende Wohnung sein kann. Auch eine Dienstwohnung kann ein häusliches Arbeitszimmer enthalten.

Vermietet der Arbeitnehmer seinem Arbeitgeber einen Raum in der eigenen Wohnung, in dem er seine Arbeitsleistung erbringt, handelt es sich nicht um ein häusliches Arbeitszimmer. Der Arbeitnehmer erzielt insoweit Einkünfte aus Vermietung und Verpachtung. Ein häusliches Arbeitszimmer liegt selbst dann vor, wenn in demselben Wohnhaus auch eine freiberufliche Praxis eingerichtet ist und die Arbeiten im Arbeitszimmer ausschließlich im Zusammenhang mit der Praxis stehen.

Mittelpunkt der gesamten betrieblichen oder beruflichen Tätigkeit ?

Für das häusliche Arbeitszimmer als Mittelpunkt ist der inhaltliche (qualitative) Schwerpunkt der gesamten beruflichen Tätigkeit ausschlaggebend. Der zeitliche Umfang hat lediglich indizielle Bedeutung, so dass auch bei einer Außendiensttätigkeit der Tätigkeitsmittelpunkt im häuslichen Arbeitszimmer sein kann.

Sämtliche Tätigkeiten des Steuerpflichtigen (z.B. nichtselbständige und selbständige Tätigkeit oder Vermögensverwaltung im Rahmen der Einkünfte aus Kapitalvermögen) sind in die Beurteilung einzubeziehen. Es sind allerdings nur solche Einkünfte zu berücksichtigen, die ein Tätigwerden des Steuerpflichtigen im jeweiligen Veranlagungszeitraum erfordern, was bei Versorgungsbezügen insoweit nicht der Fall ist.

-> Hier sollten Zeitaufschriebe nebst Tätigkeiten erfasst werden.

Wann steht kein anderer Arbeitsplatz zur Verfügung?

• Der Arbeitgeber stellt dem Arbeitnehmer einen für die Tätigkeit erforderlichen Arbeitsplatz nicht zur Verfügung oder dem selbständig Tätigen steht die Betriebsstätte nicht als Arbeitsplatz zur Verfügung.

• Bei mehreren Tätigkeiten ist die Prüfung für jede einzelne Tätigkeit vorzunehmen. Es kommt nicht darauf an, ob ein für eine Tätigkeit zur Verfügung stehender Arbeitsplatz auch für die andere Tätigkeit genutzt werden kann wie z.B. bei der nebenberuflichen Tätigkeit als Schriftsteller.

• Weder bei einem Hochschullehrer mit Lehrverpflichtung noch bei einer Richterin am Amtsgericht besteht der Mittelpunkt der beruflichen Tätigkeit im häuslichen Arbeitszimmer.

• Ein „anderer Arbeitsplatz” steht nur dann für die berufliche Tätigkeit zur Verfügung, wenn der Steuerpflichtige jederzeit für die dienstlich erforderlichen Büroarbeiten auf einen für ihn nutzbaren büromäßig ausgestatteten Arbeitsplatz zugreifen kann. Dies ist bei Poolarbeitsplätzen unter Umständen nicht der Fall.

• Soweit ein Arbeitsplatz zur Verfügung steht, gelten die Abzugsbeschränkungen auch bei einem Telearbeitsplatz.

• Das „Arbeitszimmer“ ist aus gesundheitlichen Gründen nicht nutzbar.

Übrige Räume im Zusammenhang mit einem „häuslichen Arbeitszimmer”

Allein die Tatsache, dass ein Steuerpflichtiger in der Wohnung über ein steuerlich anzuerkennendes häusliches Arbeitszimmer verfügt, dessen Aufwendungen unter Beachtung der Abzugsbeschränkungen des § 4 Abs. 5 Nr. 6b EStG abzugsfähig sind, führt nicht dazu, dass auch andere Räume anteilig als beruflich genutzt gelten. Ein Revisionsverfahren ist beim BFH anhängig.

Wer eine Photovoltaikanlage betreibt

Die Aufwendungen für einen büromäßig ausgestatteten Raum innerhalb eines Einfamilienhauses, in dem die mit einer Photovoltaikanlage zusammenhängenden Büroarbeiten erledigt werden, sind nach selbst dann nicht teilweise als Betriebsausgaben abziehbar, wenn für diese gewerbliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht, der betreffende Raum aber in nicht unwesentlichem Maße auch zur Erledigung privater Korrespondenz genutzt wird.

Dieser Artikel ist zum ersten Mal erschienen im IT Job Magazin, Heft 4/2015 (dem gedruckten Vorläufer des IT Freelancer Magazins). Auf den neuesten Stand gebracht wurde er am 9.7.2016.

IT Freelancer Magazin Newsletter

Verpasse keine IT Freelancer News mehr! Jetzt zum Newsletter anmelden.

Ein Kommentar

Sollte alles stimmen, aber eben nur für die, die in einem Miethaus / Mietwohnung leben. Bei Wohneigentum kann ein Arbeitszimmer beim Verkauf zur Kostenfalle werden, lasst euch da lieber mal beraten 😉